Par Alain LIGER

Ancien secrétaire général du Comité pour les métaux stratégiques

Le lithium fait l’objet d’une forte demande au niveau mondial, sous la pression du développement de l’usage des batteries rechargeables ; il est classé métal stratégique par l’Europe, qui est totalement dépendante de producteurs extérieurs au continent. L’examen de projets d’extraction de lithium en France et en Allemagne montre un fort investissement industriel sur cet enjeu minier majeur dont le sort reste cependant dépendant de la poursuite des études, de l’acceptation des projets par les populations locales et des autorisations exigées par le droit minier de chaque pays.

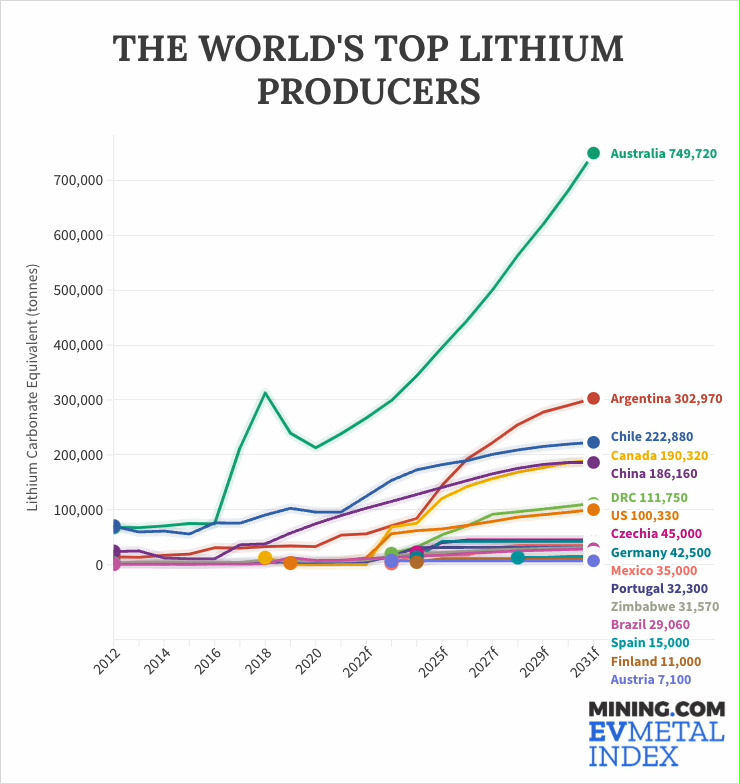

Le lithium, métal alcalin très léger, qui est un composant essentiel des batteries rechargeables lithium-

ion, est une matière première indispensable et stratégique du défi de la transition énergétique, en particulier

celle de l’industrie automobile. La demande mondiale en lithium est passée de 40 000 t/an de Li contenu

(2016) à 93 000 t/an (2021) ; la plupart des observateurs du marché s’attendent à ce que la croissance de

la consommation se poursuive, en parallèle avec les recherches technologiques sur d’autres types de batte-

ries rechargeables.

L’Europe est totalement dépendante de sources extérieures (Australie, Argentine, Chili) pour l’approvision-

nement de son industrie automobile, voire pour celui des usines de fabrication de batteries en projet ou

en cours de construction en France et en Allemagne. De nombreux opérateurs industriels s’intéressent au

potentiel du sous-sol européen.

en lithium croissant (©https://www.autoscout24.fr).

La France et l’Allemagne partagent des contextes géologiques similaires et ont des besoins économiques de

transition énergétique analogues ; par conséquent, il n’est pas étonnant de trouver dans les deux pays des

projets comparables. Le présent article fait état des données disponibles sur ces projets en avril 2023.

On trouve dans cet article et dans la documentation des projets étudiés pour son élaboration la mention de

diverses formes de lithium. En général, les teneurs des gisements sont exprimées avec l’élément chimique

Lithium (Li) et les références aux productions envisagées le sont en hydroxyde de lithium monohydraté

(LiOH*H2O) ou en « hydroxyde de lithium de qualité batterie », deux notions équivalentes. Lorsque nécessaire, le plus grand soin a été pris pour débusquer l’ambiguïté mais il peut subsister des incohérences.

Enfin, le lecteur trouvera dans les projections de prix des références au carbonate de lithium mais aucune

référence à ce produit n’est faite dans les projets examinés.

Dans la suite de l’article, les chiffres de production et de prix font tous référence à l’hydroxyde de lithium de

qualité batterie.

Gisements en roche

Des programmes d’exploration détaillée sont en cours depuis 2012 en Allemagne (Zinnwald, État de Saxe) et

2015 en France (PER de Beauvoir). Ces deux projets ont fait l’objet récemment de communications sur leur

potentiel économique.

En Saxe, le projet de Zinnwald

En Allemagne, la société Deutsche Lithium GmbH et sa maison mère Zinnwald Lithium Plc ont publié

un rapport technique sur l’étude de faisabilité en mai 2019 puis une évaluation économique préliminaire

(“Preliminary Economic Assessment”1) en septembre 2022. Ce dernier rapport de 222 pages présente des

informations très détaillées sur les études du gisement, du procédé et de leur économie. Il est rédigé selon les règles du Règlement 43-101 de l’Autorité canadienne des marchés financiers sur l’« Information concernant les projets miniers ».

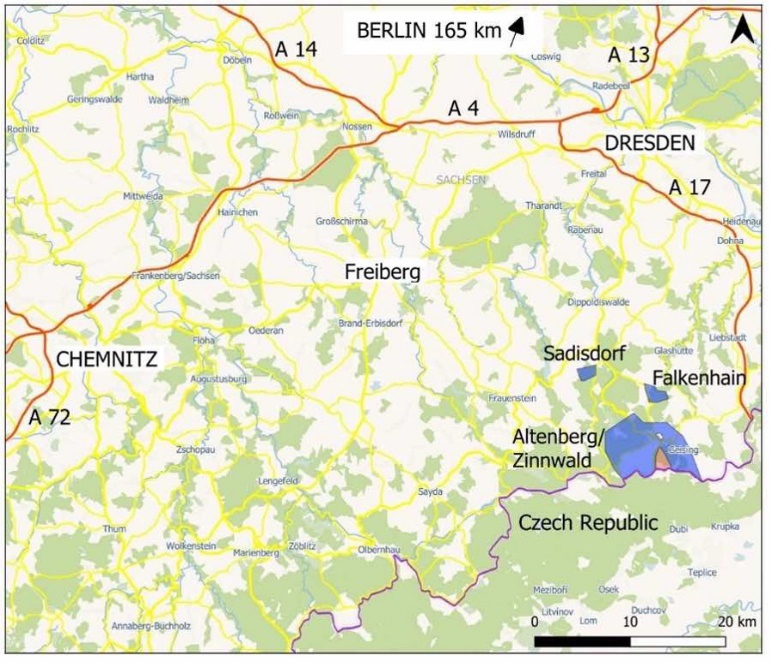

Le projet est situé près de la frontière tchèque à 35 km environ au sud de Dresde (Figure 3), sur le permis

minier « Zinnwald », qui couvre 256,48 ha, attribué le 12 octobre 2019 et valide jusqu’au 31 décembre

2047 ; il a fait l’objet (sous des titres d’exploration précédents) de reconnaissances par sondages de 2012 à

2014 puis en 2017. Les dépenses historiques du projet au 31 décembre 2022 étaient légèrement inférieures

à 19 millions d’euros, d’après le rapport annuel de Zinnwald Lithium Plc pour 20222.

Le projet est fondé sur des réserves situées dans le granite de Zinnwald, un granite fortement évolué sous

l’angle géochimique, dont des parties sommitales ont fait l’objet d’exploitations de filons à étain (cassitérite)

et tungstène (surtout wolframite). Le lithium fait partie de la composition d’un mica appelé « zinnwaldite », qui contient jusqu’à 1,9 % de lithium en poids. Les niveaux les plus riches sont des greisens3 pouvant atteindre, voire dépasser une puissance de 40 mètres.

Le tonnage inventorié est de 53,8 Mt de minerai à 3 100 ppm de lithium (ppm Li), la ressource démontrée

(mesurée + indiquée) est calculée à 35,51 Mt de greisens avec une teneur moyenne en lithium de 3 519 ppm Li ; les réserves prouvées et probables prises en compte par le projet sont de 31,20 Mt à 3 004 ppm Li.

Le projet d’exploitation comprend une mine souterraine (en sub-level stoping, avec remblaiement des vides par des stériles de la mine ou des rejets du traitement) avec une production nominale de 880 000 t/an de minerai à une teneur estimée de 3 004 ppm Li, ainsi que 75 000 t/an de roches provenant du creusement des ouvrages miniers. L’extraction se ferait par environ 7 km de descenderies et de puits dont certains segments seraient récupérés de l’ancienne mine d’étain Zinnerz Altenberg fermée en 1991. Le traitement (séparation mécanique, activation lithium, et production de lithium) aurait lieu sur un site industriel près de l’entrée de la descenderie, où existe un site de dépôt de tailings qui aurait encore une capacité d’accueil résiduelle significative ; une autre option étudiée prévoit une partie du traitement à 150 km de là.

La cible de production nominale du projet est voisine de 12 000 t/an d’hydroxyde de lithium monohydraté

(LiOH*H2O) ; les sous-produits comprennent 56 900 t/an de sulfate de potassium, utilisable comme engrais,

ainsi qu’un précipité de carbonate de calcium, pour l’industrie papetière. Le projet produirait aussi des

déchets inertes à quartz qui pourraient être réutilisés en voirie, usage auquel un chiffre d’affaires symbolique

est rattaché.

L’investissement nécessaire est estimé à 352 millions de dollars (dont 15 millions de subventions). Ce

montant serait réparti à concurrence de 54 millions de dollars environ pour la mine et 238 millions de dollars

pour les différents ateliers de traitement. La mine pourrait démarrer sa production en 2026 et aurait une durée de vie de plus de 35 ans.

L’analyse économique est fondée sur un prix de l’hydroxyde de lithium qualité batteries de 22 500 dollars

par tonne à partir de 2023 (voir la Figure 9 en page 86), qui était bien supérieur aux prix de marché à la date

de l’étude (de l’ordre de 12 000 $/t), mais inférieur au cours de fin mars 2023 (un peu moins de 70 000 €/t) ;

elle calcule un temps de retour de l’investissement (payback) inférieur à quatre ans, une valeur actuelle nette

(VAN) du projet de 1,6 milliard de dollars US à un taux de discount de 8 % et un taux de retour interne (TRI)

avant impôts de 39 %. Après impôts, ces chiffres sont respectivement de 1 milliard de dollars et 29,3 %.

L’analyse économique envisage la variabilité des cours ; elle calcule les conséquences d’un écart de 22 % sur le prix de base de 22 500 US$/t : à 27 500 US$/t, le TRI après impôts passe de 29,3 à 36,8 %, et à 17 500 US$/t, il est encore de 21 %

Le projet de Beauvoir

En France, la société Imerys a annoncé en octobre 2022 un projet minier (nommé « Emili ») sur le site de

sa carrière de kaolin de Beauvoir à l’ouest de Montluçon dans l’Allier ; sa filiale Imerys Ceramics France y détient un permis exclusif de recherches de mines du même nom depuis mai 2015, récemment prolongé jusqu’en mai 2025.

Le massif granitique local est connu pour être constitué de plusieurs granites emboîtés témoignant d’une évolution géochimique durant la mise en place. Les informations disponibles dans les articles et communiqués de presse4 et sur le site Internet du projet (https://emili.imerys.com) sont assez succinctes ; elles font état d’une estimation de ressource d’un million de tonnes d’oxyde de lithium à une teneur de 0,9 à 1 % – ce qui représenterait entre 100 et 110 millions de tonnes de minerai (calculs de l’auteur). L’exploration

aurait coûté une trentaine de millions d’euros.

L’intention exprimée est de procéder à un design préliminaire de la mine et à la validation des premiers tests

en laboratoire en 2023, puis, dans les années suivantes, à une caractérisation détaillée du gisement et

à la construction d’un pilote industriel, afin de mettre en place une mine souterraine entre 75 et 350 m de profondeur et une usine métallurgique sur un site industriel à une centaine de km, pour un investissement d’environ un milliard d’euros. Dans la mesure où l’ensemble des étapes – essais, pilotes, études d’impacts et concertations – auront été réalisées avec succès, le projet produirait à partir de 2028 34 000 tonnes d’hydroxyde de lithium par an durant 25 ans (ce qui représente un tonnage total compris entre 85 et 95 Mt à la teneur annoncée) ; le coût direct de production serait de l’ordre de 7 à 9 €/kg d’hydroxyde de lithium, soit environ 8 000 €/ tonne d’hydroxyde de lithium et l’investissement serait « intéressant ». Le projet ne donne pas d’information sur ses hypothèses économiques, mais on peut noter que le prix de vente au moment de la publication était de l’ordre de 80 000 €/tonne d’hydroxyde de lithium.

Ce projet a été sélectionné par le gouvernement français dans le cadre de son appel à projets « Métaux

critiques ».

Gisements en aquifère profond

de la vallée du Rhin

Des programmes d’exploration sur le lithium de la vallée du Rhin sont en cours depuis 2019 en Allemagne (Vulcan Energy, Rhénanie-Palatinat et Bade-Wurtemberg) et commencent en France (Électricité de Strasbourg), où, cependant, des informations ont été acquises dans le cadre de projets de géothermie profonde antérieurs.

Le projet de Vulcan

En Allemagne, la start-up australienne Vulcan Energy Resources Limited a publié en janvier 2021 une étude

de préfaisabilité d’un projet qu’elle appelle Zero Carbon Lithium™ puis en février 2023 une étude de faisabilité pour la première phase du projet (“Definitive feasibility study for phase one”)5.

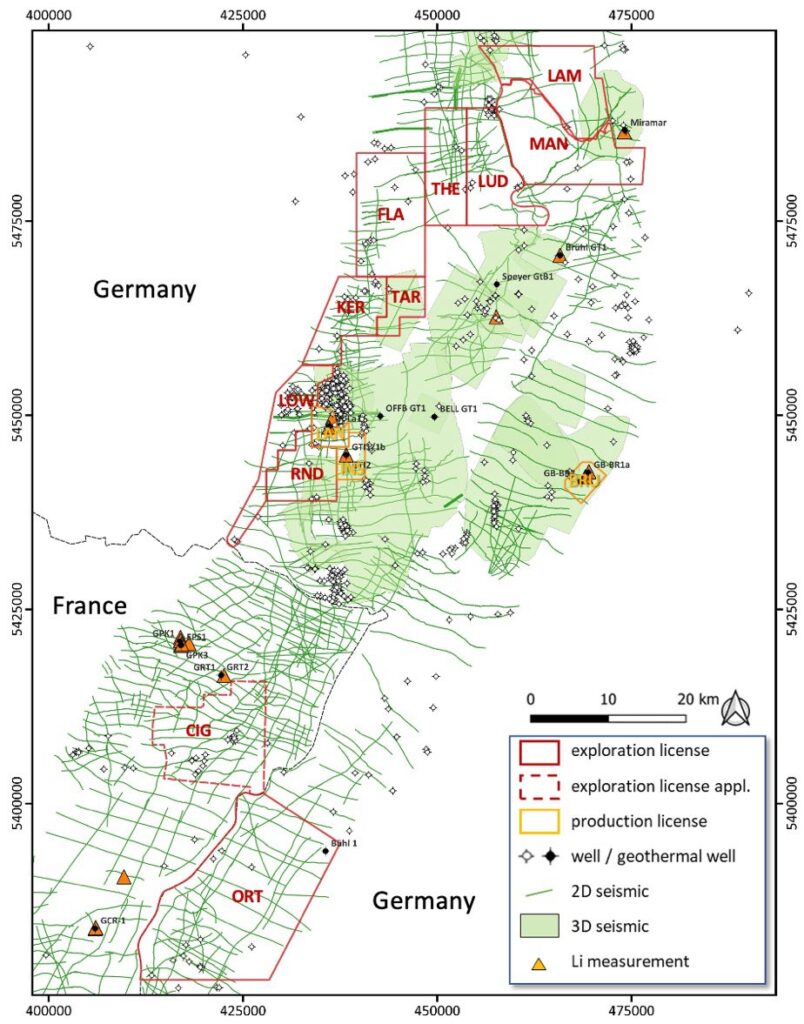

Cette première phase du projet repose sur plusieurs permis en Rhénanie-Palatinat, au nord de la frontière

française, représentant un peu moins de 130 km² (calculs de l’auteur) ; un autre permis en Bade-

Wurtemberg (immédiatement à l’est de la frontière française) n’est pas inclus dans cette phase. Vulcan

détient par ailleurs d’autres zones, non couvertes par l’étude de faisabilité de la phase 1, pour un total, com-

prenant tous les permis, de 1 583 km² ; et la plaine du Rhin allemande est couverte par des permis pour

lithium attribués à d’autres sociétés, en particulier en Rhénanie-Palatinat. Les dépenses historiques du

projet au 31 décembre 2022 étaient d’environ 30,1 millions d’euros, y compris 10 millions de dépenses au

deuxième semestre 2022 (rapport annuel de Vulcan Energy Resources au 31 décembre 20226).

Le projet est fondé sur des réserves situées dans le fossé cénozoïque rhénan, et plus précisément dans

trois aquifères profonds du Trias et du Permien. Les ressources minérales indiquées et inférées du projet sont

estimées (en utilisant la norme australienne JORC7) dans le rapport de février 2023 à 868 000 tonnes de

lithium contenu à une teneur de 181 mg/l de lithium, ceci pour l’ensemble des permis (dont 1,3 Mt pour le seul permis Taro). L’opérateur utilise ensuite un facteur de conversion pour annoncer un « contenu » de 3,36 millions de tonnes (Mt) de carbonate de lithium équivalent. Sur l’ensemble de cette ressource, les réserves prouvées et probables représentent 540 000 Mt de carbonate de lithium équivalent.

Pour référence, la ressource totale sur l’ensemble des 1 583 km² des permis de Vulcan est calculée à 26,6 Mt

de carbonate de lithium équivalent. Une étude de faisabilité d’une phase 2 du projet en traitera.

La définition du process d’extraction du lithium est fondée sur le fonctionnement, depuis avril 2021, d’une

usine pilote située près de Landau.

La première phase du projet comprend deux sites géo-thermaux en production sur les trois permis d’Insheim,

de Landau et de Rift, et un nouveau site à développer sur le permis de Taro ; 13 puits de production (dont

2 existants) et 14 puits de réinjection de la saumure (dont 2 existants) sont prévus. Les différents éléments

de chaque site sont reliés par des conduites enterrées (16 km sur l’ensemble Insheim + Landau + Rift).

La puissance totale fournie par les 3 usines géothermiques sera de l’ordre de 37 MW en électricité et

30 MW en chaleur (cédée au voisinage, pas de chiffre d’affaires pris en compte à ce stade).

Il est à noter que le plan de production inclut une dilution de la teneur en lithium de l’aquifère profond due

à la réinjection de la saumure à proximité du puits de prélèvement, au rythme d’environ 1,6 % par an ; le

modèle ne prend pas en compte une recharge possible en lithium, ni à partir des micas des roches du socle,

ni en provenance de la zone extérieure aux limites des permis.

Sur chaque site, la saumure sortant de la centrale géo-thermique passera dans un atelier où le chlorure de

lithium sera extrait par un solvant à base d’alumine, avec une récupération moyenne de 93 %.

La solution de chlorure de lithium sera ensuite électrolysée dans une usine située sur le site de l’usine

chimique existante de Höchst près de Francfort qui produira environ 24 700 t/an d’hydroxyde de lithium

monohydraté de qualité batteries ; l’usine produira aussi de l’acide chlorhydrique et de l’hypochlorite de

sodium. La solution d’hydroxyde de lithium sera ensuite cristallisée et purifiée pour obtenir le produit final de

qualité batterie.

L’investissement nécessaire est estimé à 657 M€ pour l’ensemble des usines géothermiques, 517 M€ pour les

ateliers d’extraction de lithium et 322 M€ pour l’usine centrale – soit un total de 1,5 milliard d’euros, dont

839 M€ pour le lithium.

L’évaluation économique suppose que la géothermie paie l’extraction des saumures par puits, et livre les

saumures gratuitement aux ateliers et usine de lithium ; le coût de production du lithium est alors évalué à

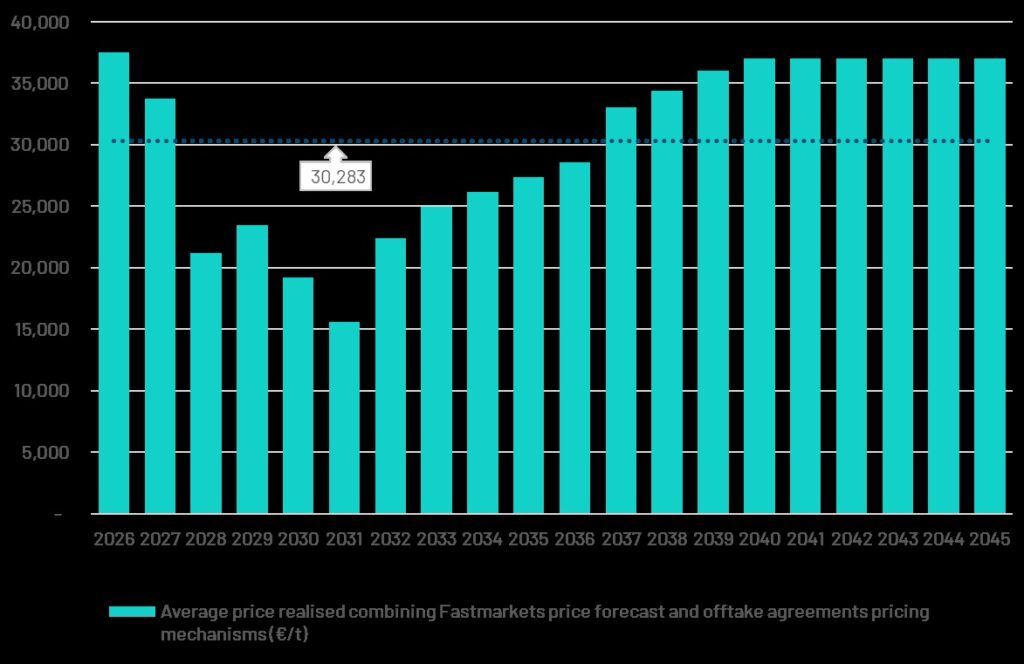

4 359 €/t d’hydroxyde de lithium monohydraté. Le projet repose sur une hypothèse de prix de l’hydroxyde

de lithium qui varie entre 15 000 et 37 000 €/t selon les années, la moyenne calculée état de 30 283 €/t.

D’après l’étude, l’électricité d’origine géothermale bénéficie en Allemagne d’un tarif d’achat plancher

garanti pour 20 ans de 252 €/MWh, ce prix décroissant de 0,5 % tous les ans.

Sur ces bases, l’analyse économique calcule un temps de retour de l’investissement (pay back) sur le lithium de 4 ans, une VAN du projet avant impôts de 3,9 milliards d’euros et un TRI avant impôts de 34 %. Après impôts, ces chiffres sont de 2,6 milliards d’euros et 26 %. Elle calcule l’effet d’une variation de 30 % en plus ou

en moins de son prix de base de 30 283 €/tonne : à 33 000 €/t, la VAN du projet après impôts passe de 2,6

à 3,6 milliards d’euros, et à 27 000 €/t, elle est encore d’environ 1,7 milliard d’euros.

L’étude indique enfin que plusieurs industriels consommateurs, nommément Umicore, LG Energy Solution,

Renault, Stellantis et Volkswagen, ont signé des engagements d’enlèvement fermes, qui seront un plus pour

le montage financier.

Les projets en Alsace

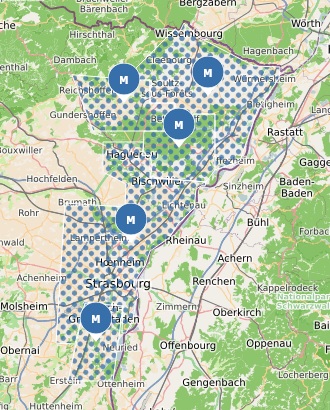

Du côté français du Rhin, plusieurs demandes de permis d’exploration pour lithium ont été déposées, dont

certaines sont superposées à des permis d’exploration pour géothermie attribués depuis plusieurs années ;

seuls deux ont été attribués, à Électricité de Strasbourg (ES), « Outre-Forêt » (30 avril 2022, pour 423 km²) et

« Illkirch » (20 janvier 2023, pour 143 km²), tous deux demandés le 24 avril 2019.

Géorhin (ex-Fonroche Géothermie) a déposé le 20 décembre 2018 une demande « Plaine du Rhin »

pour 572 km² – le groupe Arverne a acquis 100 % de Géorhin en février 2023 ; Lithium de France, filiale du

groupe Arverne, a déposé en mai 2021 une demande « Les sources alcalines » pour 171 km² et, le 2 août

2022, « Les poteries minérales » pour 151 km² ; toutes ces demandes sont à l’instruction. Enfin Vulcan

Energy indique avoir déposé fin octobre 2022 une demande de PER « Les Cigognes », sur 155 km² à

l’est de Haguenau (source : son étude de faisabilité de la phase 1), demande inconnue du cadastre minier

français CAMINO début avril 2023.

Les zones non attribuées n’ont pas encore fait l’objet de travaux d’exploration pour lithium ; aucune information publique n’est disponible pour les permis de ES.

Les données citées dans les dossiers de demande ont été recueillies dans le cadre de l’analyse des sau-

mures profondes géothermales et sont un peu inférieures à 200 mg/l de lithium ; le dossier de Géorhin

pour le périmètre « Plaine du Rhin » cite des valeurs comprises entre 162 et 210 mg/l de lithium ; le dossier

de Électricité de Strasbourg pour le périmètre « Outre-Forêt » cite des valeurs entre 160 et 186 ppm de lithium acquises sur les sites des centrales géothermiques de Soultz-Sous-Forêts et Rittershofen.

Plusieurs projets de recherche scientifique ont été menés ou sont en cours en France ; parmi ceux-ci le

projet nommé EuGeLi a été mené de 2019 à 2021 par un consortium regroupant Eramet, BRGM, Électricité

de Strasbourg et plusieurs partenaires universitaires ; le projet, financé à 85 % par les fonds européens, a

permis de produire quelques kilogrammes de carbonate de lithium de qualité batterie ; ce succès va per-

mettre d’« optimiser le modèle économique afin d’évaluer si un schéma compétitif de production de lithium

pour les batteries est possible, à l’échelle industrielle8 ». Aucune donnée chiffrée ne semble publiquement disponible ; en particulier le rapport de recherche n’est pas encore disponible sur le site de l’Union européenne. En janvier 2023, Eramet et Électricité de Strasbourg ont signé « un protocole d’accord exclusif en vue d’étudier conjointement le développement d’une production de lithium en Alsace à partir de saumures géothermales, sur la commune de Rittershoffen… (avec)… un objectif annuel de 10 000 tonnes de Carbonate de lithium »9.

Enfin, Viridian Lithium SAS a annoncé le 7 juin 202210 l’intention de mettre en production en 2025

à Lauterbourg dans le nord de l’Alsace une usine de production de lithium pour batteries d’une capacité de

production de 25 000 t/an d’hydroxyde de lithium ; le partenariat engagé comprend Technip Energies pour

compléter l’étude de faisabilité définitive, Veolia Water Technologies pour valider l’ingénierie des procédés, et

le CEA Liten pour effectuer des tests de performance du produit d’hydroxyde de lithium. Ce projet, qui représente un investissement de 10 à 15 millions d’euros d’études et 160 à 200 millions d’euros pour la construction a été sélectionné par le gouvernement français dans le cadre de son appel à projets « Métaux critiques ».

Le communiqué de presse de Viridian ne se réfère à aucun moment aux gisements de lithium de la plaine du

Rhin, qu’ils soient situés en France ou en Allemagne ; selon les quotidiens Les Dernières Nouvelles d’Alsace

et Les Échos, l’usine traiterait des sels de lithium extraits de saumures d’Amérique du Sud (Argentine et Chili).

Quelques éléments d’analyse

des projets

Le niveau de reporting

Les informations sur les projets sont beaucoup plus détaillées en Allemagne qu’en France. Cette différence

est particulièrement apparente lorsqu’on compare les deux projets en roche de Zinnwald en Allemagne et

d’Imerys en France ; elle vaut également pour le projet en saumures de Vulcan en Allemagne.

Les lois minières respectives ont à cet égard des exigences similaires, qui abordent peu la diffusion de

données économiques des projets ; la récente évolution de la loi minière française, qui exigera à l’avenir,

pour une demande de concession, de mettre à disposition de l’administration et du public une « étude de

faisabilité environnementale, économique et sociale » (article L.114-2 du Code minier, qui ne sera toutefois

applicable qu’à la date d’entrée en vigueur du décret en Conseil d’État pris pour son application, et au plus tard le 1er janvier 2024) fera monter le niveau d’information formelle et d’exigence du public.

La raison la plus immédiate de cette différence de niveau d’information semble être que les deux socié-

tés Zinnwald et Vulcan sont cotées et financées sur des bourses de valeurs anglo-saxonnes (Londres et

Sydney, respectivement) où la communication des sociétés sur les projets miniers doit satisfaire à des

exigences importantes relatives à la qualité de l’information fournie au marché des actions ; les normes

appliquées aux deux études référencées (NI 43-160, canadienne ; et JORC, australienne) sont équivalentes

et imposent de donner tous les détails permettant de juger un projet minier, ce qui inclut la certification des

ressources et les éléments techniques et économiques nécessaires à leur définition.

À un autre niveau d’analyse des réglementations boursières, il est certain que les projets allemands induisent

pour les start-up qui les détiennent des conséquences plus importantes que n’en a le projet français pour

Imerys, qui est une société minière assise sur de nombreux sites d’exploitation ; l’exigence de détails de com-

munication n’est donc logiquement pas la même.

Les cours du lithium

Les projets considérés utilisent des cours de l’hydroxyde de lithium bien différents ; chaque opérateur

dispose en la matière d’une liberté de jugement totale, sur le fondement d’études diverses.

Pour ce qui suit, l’auteur utilise un cours de 1 $ = 1 €, cohérent avec le niveau de précision de cet article

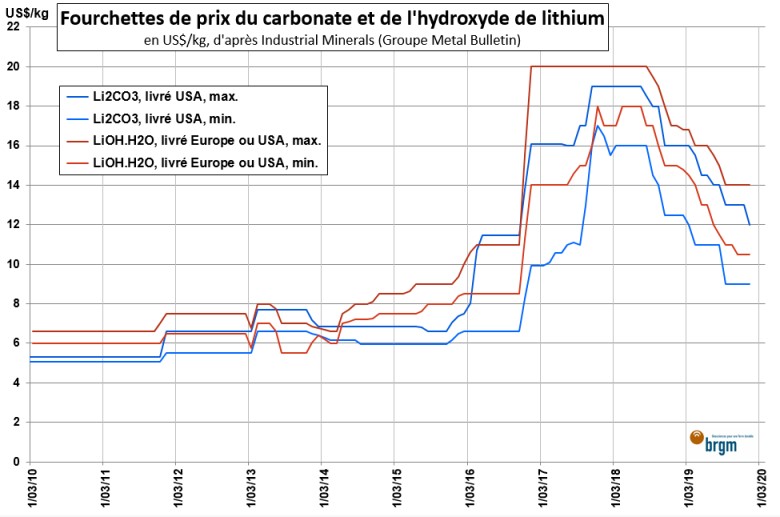

Le cours de l’hydroxyde de lithium était de l’ordre de 6 à 7 USD par kg (soit environ 6 500 €/tonne d’hy-

droxyde de lithium) vers 2010/2015 ; il a vu un pic à environ 18 000 €/t en 2018, puis a décru en 2019 et

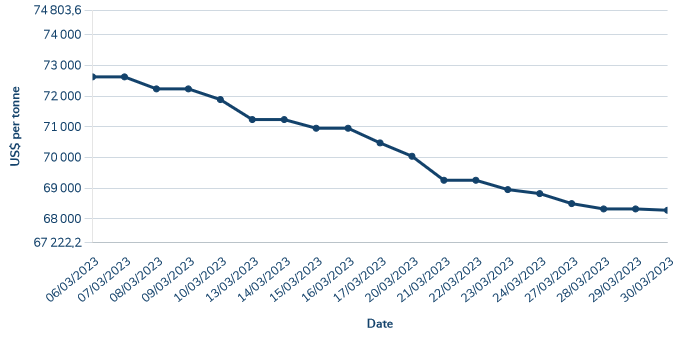

2020 jusqu’à environ 12 000 €/tonne d’hydroxyde de lithium. Il a fortement augmenté depuis mi-2021 : de

l’ordre de 30 000 $/t au dernier trimestre de 2021, il passait à 50 000 $/t en février 2022 puis à 70 000 $/t en

mai ; en mars 2023 il a amorcé une baisse et s’établit fin mars 2023 à 68 000 $/t.

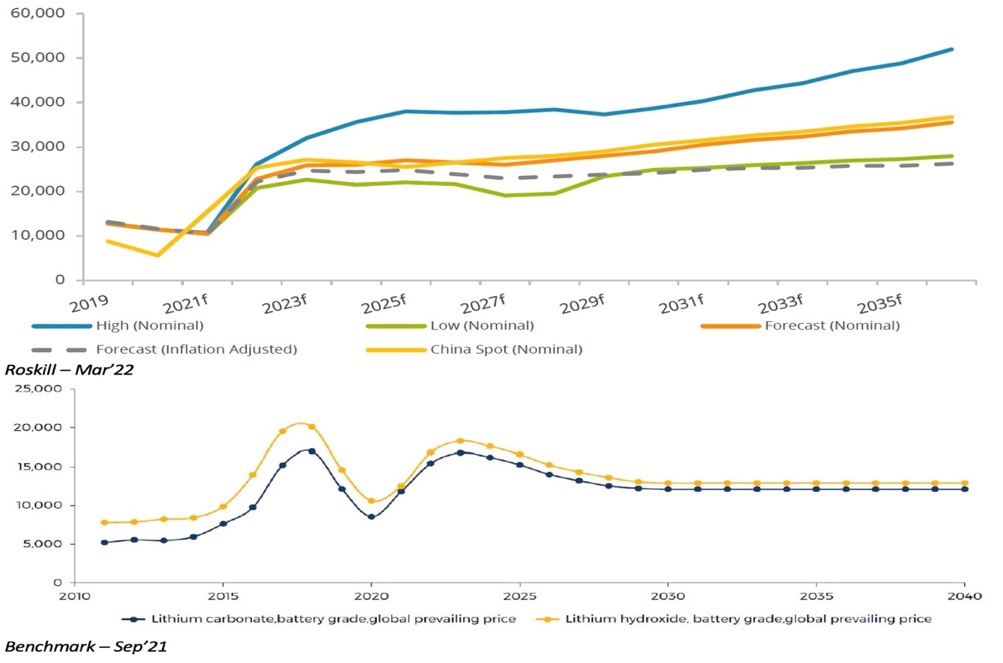

Sur la base de plusieurs études externes, Zinnwald utilise en septembre 2021 une projection de 22 500 €/

tonne d’hydroxyde de lithium.

Sur la base d’une étude de la société d’étude des marchés Fastmarkets, mais aussi des contrats déjà

signés, Vulcan estime que le prix devrait augmenter et, en février 2023, l’étude économique de Vulcan est

fondée sur un prix de 30 700 €/tonne.

Le projet Imerys ne divulgue pas les cours sur lesquels l’analyse économique du projet est fondée.

L’enjeu pour les opérateurs est de décider d’avancer un projet en phase de financement puis en phase de mise en place sur la base de cours réalistes pour la durée de vie du projet et non pour le trimestre en cours ou l’année qui vient.

La variabilité des cours est à cet égard analysée explicitement dans les rapports de Zinnwald et de Vulcan.

Les deux projets en roche

Les deux projets en roche de Zinnwald en Allemagne et d’Imerys en France présentent de nombreuses simi-

litudes : massifs granitiques, ressources de l’ordre de 50 à 100 millions de tonnes de minerais, mine

souterraine, investissement de plusieurs centaines de millions d’euros, voire un milliard (et plus) et les enjeux sont majeurs. À l’aune de l’information disponible, le projet d’Imerys semble mieux loti que celui de Zinnwald : les teneurs sont trois fois supérieures (1 % contre 3 000 ppm – soit 0,3 %), le volume de ressources totales est plus important (90 Mt contre 30 en ordre de grandeur), et le projet industriel est de plus

grande dimension (production annuelle « projetée » ou étudiée de 34 000 tonnes d’hydroxyde de lithium par an contre 12 000). L’absence d’informations détaillées sur le projet d’Imerys ne permet pas de faire mieux que ce type de comparaison basique.

Compte tenu des distances et de la nature des minerais, qui ne se transportent pas très loin, il n’y a pas de

synergie industrielle prévisible entre deux projets qui, s’ils sont tous deux économiquement faisables et finan-

cés, alimenteront le même marché européen.

La vallée du Rhin

Dans la vallée du Rhin, il semble exister comme une ambiance de ruée vers l’or ; l’association de la géo-

thermie, énergie renouvelable non intermittente et du lithium, dont les nouveaux usages énergétiques ont

besoin, présente un caractère attractif.

En France et en Allemagne, l’association avec la géothermie pose la question des mouvements de sol

potentiellement induits par l’exploitation géothermique – menaces auxquelles l’exploitant de Soultz-Sous-

Forêts en France avait su faire face dès 2004 mais pas celui de Bâle en 2006. Les centrales géothermiques

en exploitation de Soultz-Sous-Forêts et Rittershofen ne se signalent pas par une séismicité particulière, les

centrales allemandes non plus ; cependant Géorhin a été confrontée à des séismes induits en 2019 sur un

forage à Vendenheim.

L’association avec la géothermie rend les projets moins dépendants du prix du lithium, elle leur donne un caractère « Zéro émissions de carbone », en revanche, elle augmente le volume des investissements nécessaires.

Elle n’en fait pas pour autant des sources minérales renouvelables : le projet Vulcan prend en compte une

décroissance de la teneur en lithium sur ses projets, due à sa propre réinjection ; plus largement, on peut

se demander quel sera l’effet sur la teneur globale de la nappe de la multiplication des projets ; en effet, alors

que la saumure est réinjectée avec une température un peu plus basse que la température de gisement, sa

teneur en lithium à la réinjection est proche de zéro ; et il est probable que la lixiviation du lithium à partir des roches profondes est un phénomène beaucoup plus lent que le phénomène thermique qui réchauffe les

nappes profondes. Vulcan a identifié l’enjeu industriel sur sa future exploitation, mais la perspective de nom-

breuses exploitations peut induire des interférences entre celles-ci, ce qui constitue un enjeu réglementaire

de coordination pour les gouvernements compétents pour l’attribution de permis (en France et en Allemagne, Bade-Wurtemberg et Rhénanie-Palatinat).

La possible décroissance générale de la teneur en lithium de la nappe est, au fond, une traduction du

caractère non renouvelable de l’extraction minérale, comme l’est l’enlèvement des roches contenant le

lithium dans les gisements minéraux.

Sur le plan industriel, il existe une complémentarité potentielle entre les projets : le gisement et les nappes

profondes ne s’arrêtent pas à la frontière, les teneurs en nappe profonde sont d’ailleurs les mêmes (environ

180 mg/l de lithium), la saumure est potentiellement transportable et il existe donc un potentiel de projets

transfrontaliers impliquant, par exemple, un gisement et une usine dans des pays différents – ou tout autre

schéma ; la demande de PER de Vulcan en France et le projet d’usine de Viridian à Lauterbourg, extrémité la

plus au nord-est du territoire français, pourraient relever de telles intentions, mais celles-ci devront être complétées en temps opportun par des négociations entre les nombreuses sociétés concernées – qui peuvent aussi décider de maintenir des projets séparés. Le choix de la technologie de séparation du lithium se posera également.

Conclusion

Les industriels français et allemands se préparent de manière dynamique à être présents sur la production

de lithium à partir de gisements européens ; de nombreuses étapes restent à franchir, en particulier l’ac-

ceptation sociétale et la gestion du risque d’exploitation – sans parler du financement des montants d’investissements importants.

Les premières informations économiques publiées, surtout par les sociétés opérant en Allemagne, sont

encourageantes ; les analyses économiques sont effectuées sur des prix inférieurs aux prix actuels… qui

sont peut-être une bulle de durée plus ou moins longue.

Imerys et Zinnwald ont commencé à tenir au dernier trimestre 2022 des réunions avec les habitants concernés, dans un cadre d’initiatives directes qui devra être relayé en temps opportun par les procédures ad hoc respectives en France et en Allemagne ; les projets antérieurs au Portugal et en Serbie ont en effet achoppé sur le contexte local et l’acceptation par les populations au vu des enjeux environnementaux anticipés ou craints.

Cet article n’a pas étudié l’ensemble des procédures d’autorisations minières, environnementales ou de

planification territoriale, sujet plus large que la relation avec le public proche ou le public national. Les calen-

driers des projets respectifs en dépendent fortement.

Sur tous les projets, les évaluations techniques et, sans doute, les négociations pour le financement se pour-

suivent activement.